Rating = Bonitätsmäßige Einstufung in hard facts sowie soft facts und ihre Auswirkungen.

Der Begriff Rating bedeutet „Beurteilung oder Bewertung‘“.

Das Rating bewertet mit einem standardisierten Verfahren die wirtschaftlich Lage (Bonität) eines Unternehmens oder auch einer Privatperson.

„Die Bonität eines Unternehmens, eines Staates oder einer Privatperson wird durch ein Rating erstellt“

Die Parameter für die Ratingerstellung bei Unternehmen erfolgen durch die Auswertung von aktuellen Bilanzen – den sogenannten hard facts. Diese sind zum Beispiel: Eigenkapitalquote, Cashflow, Liquidität, Wachstum etc. Besonders wichtig bei der Ratingerstellung sind die „soft facts“, welche ebenfalls berücksichtigt werden müssen. Dazu gehört die Qualität des Managements, Strategie, Führungsqualität etc.

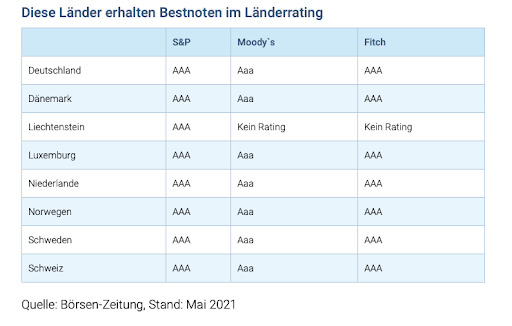

Ratingagenturen wie Moody`s, S&P oder Fitch liefern Ratings, welche die Kreditwürdigkeit von Staaten oder Unternehmen beschreiben. Zum Beispiel im System von Ratingagenturen wird das Tripple A – also AAA nur für bonitätsmäßig erstklassige Subjekte vergeben. Das bedeutet, dass die Ausfallswahrscheinlichkeit bei diesen Bonitäten gegen null ist. Je schlechter die Bonität, desto höher ist das Ausfallsrisiko.

Ratingagenturen stufen daher ein, zu welchen Zinssätzen sich ein Staat Geld leihen kann.

„Je besser das Rating, desto besser ist die finanzielle Stabilität“

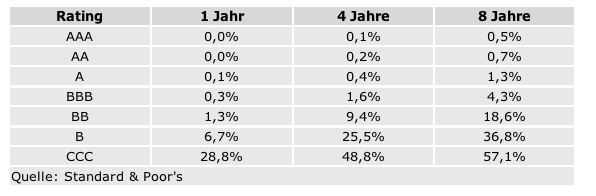

Beiliegende Skala von Standard & Poor`s zeigt eindeutig, wie sich das Rating auf die Ausfallswahrscheinlichkeit auswirkt.

Bei Rating AAA (geringes Risiko von AAA bis BBB-) liegt die Ausfallswahrscheinlichkeit nach 8 Jahren bei 0,5 % – im Gegensatz dazu bei Rating CCC bei 57,1 %.

Bis BBB- handelt es sich um „gute Schuldner“ – ab BB um „schlechte Schuldner.

Zum Beispiel lt. der Ratingagentur Moody`s weist Österreich das erstklassige Rating AA1 aus. Nachfolgend ein Chart mit Tripple A Bonität in Europa.

Vereinfacht gesagt, ist das Rating eine Kennzahl, die Aufschluss darüber gibt, wie hoch die Wahrscheinlichkeit ist, dass das bewertete Unternehmen/Staat seinen Zahlungsverpflichtungen auch vollständig nachkommt.

Neben externen Ratings durch Ratingagenturen werden auch interne Ratings erstellt. Diese werden hauptsächlich von Banken erzeugt, damit eine mögliche Ausfallswahrscheinlichkeit bei Finanzierungen an Privatpersonen oder Unternehmen aufgezeigt werden kann. Die Banken reden in diesem Zusammenhang auch von einer Bonitätsprüfung.

Bei der Vergabe von Krediten oder Anleihen hat der Kreditgeber immer das Recht, das verborgte Kapital innerhalb einer bestimmten Frist – wenn möglich mit Zinsen – wieder zurück zu erhalten.

Auch in diesem Fall gilt: Je besser die Bonität desto niedrigere Zinsen – je schlechter die Bonität, desto höher die Zinsen die verrechnet werden (Risikokapital). Rendite und Risiko sind daher untrennbar miteinander verbunden. Die Wahrscheinlichkeit eines Zahlungsausfalles ist durch eine schlechtere Bonität eher möglich. Dieses höhere Risiko führt automatisch zu einem höheren Zinssatz – sowohl im Kreditbereich als auch bei Anleihen.

„Kein Kredit ohne Rating – und kein Wirtschaftswachstum ohne Kredit“

Die Banken sind auf Grund Basel II und Basel III verpflichtet, vor Kreditvergabe ein Kundenrating zu erstellen. Durch diese standardisierte Methode zur Bonitätseinstufung ergibt sich für die Bank die Verpflichtung, die Kredite entsprechend hoch mit Eigenkapital zu unterlegen. Je besser die Bonität, desto geringer muss die Eigenkapitalunterlegung sein.

Liegt das Rating bei CCC oder noch schlechter, so ist kaum noch ein Kapitalgeber dazu bereit, dem Wirtschaftssubjekt Geld zu borgen.

Rating ist auch eine Variante zur Risikobewertung vor Kreditvergabe und urteilt über die Bonität des Kreditnehmers. Das Ergebnis stellt klar, ob ein Unternehmen die wirtschaftliche Fähigkeit hat, seine Zahlungsverpflichtungen zukünftig in voller Höhe erfüllen zu können.

Die Phoenix Investor Group arbeitet verstärkt mit dem Investmenthaus Franklin Templeton und Moventum, eine der führenden Adressen im Online-Fondsvertrieb in Europa mit Sitz in Luxemburg zusammen. Hierbei handelt es sich um Unternehmen welche ebenfalls bestes Rating aufweisen. Durch diese starken Partner sowie durch unsere bestens geschulten Geschäftspartner sind unsere Kunden in den besten Händen. Eine außergewöhnlich gute Performance der Investmentportfolios und bester Kundenservice sind unser täglicher Anspruch und können somit gewährleistet werden.

Passend zum Rating werden wir im nächsten Beitrag uns dem spannenden Thema „Sondervermögen“ widmen. Aufgezeigt wird, wie sicher Ihre Gelder und die Gelder unserer Kunden veranlagt sind. Eine spannende Frage, welche beantwortet wird, lautet: Was geschieht mit den Kundengeldern im Konkursfall einer Bank?

Wolfgang Köck, MBA

Education Manager - Phoenix Investor AT