Im heutigen Blog werfen wir einen Blick auf die Entwicklung der Zinssätze und Kredite. Bildlich gesprochen könnte man über Kredite sagen, was Feuerwehrleute oft über das Feuer sagen, nämlich: „Es kann ein guter Diener sein, aber oft ein schlechter Herr!“

In den letzten Jahren hat ein regelrechter Kreditboom die Industrieländer erfasst. Länder, die von den schnellen ersten Hilfspaketen durch das so genannte „Helikoptergeld“ und die fast bei Null liegenden Zinssätze der Zentralbanken profitiert haben, haben dem Trend der extremen Verschuldung nicht widerstanden und sind ihm erlegen.

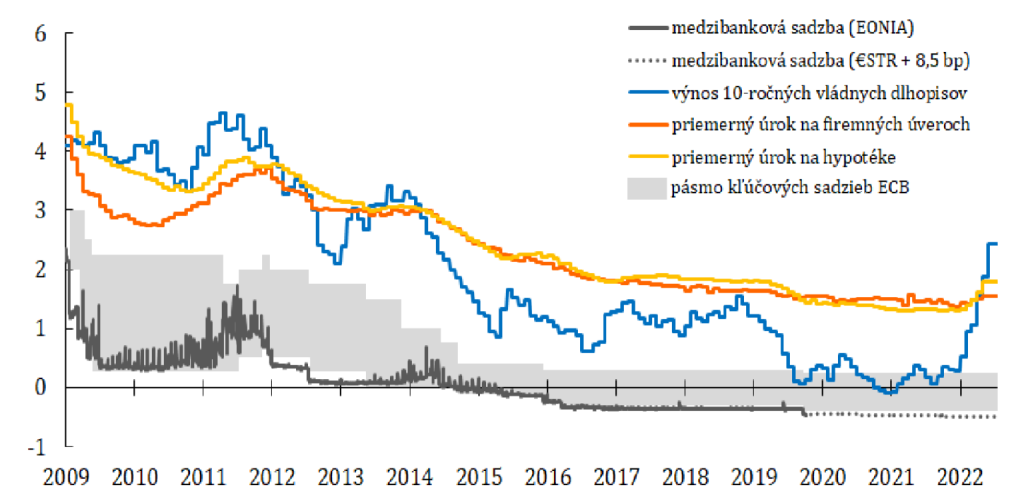

Die Verschuldung der Haushalte und damit der Bürger ist dank der bereits erwähnten verlockend niedrigen Zinssätze, die wir hier in den letzten Jahren hatten, enorm gestiegen. Für Hypotheken lagen die Zinsen Anfang 2022 sogar bei 0,5 %, was ebenfalls zu einem extremen Anstieg der Nachfrage nach Immobilien geführt hat, was wiederum einen extremen Anstieg der Immobilienpreise zur Folge hatte.

Diese ungewöhnlichen Zeiten sind nach 10 Jahren sinkender Zinsen tatsächlich zu Ende gegangen, und seit letztem Sommer haben wir einen mehrfachen Anstieg der Zinsen erlebt. Die letzte Zinserhöhung der EZB fand im Dezember 2022 statt, als der EZB-Rat beschloss, die drei Leitzinsen der EZB um 50 Basispunkte anzuheben. Der Zinssatz für die Hauptrefinanzierungsgeschäfte und die Zinssätze für die Übernacht-Refinanzierungsgeschäfte und die Übernacht-Sterilisierungsgeschäfte wurden daher mit Wirkung vom 21. Dezember 2022 auf 2,50 %, 2,75 % bzw. 2,00 % erhöht. Die Leitzinsen der EZB sind das wichtigste Instrument des EZB-Rats bei der Festlegung des geldpolitischen Kurses. Auf Grundlage der nach oben korrigierten Inflationsaussichten, geht er davon aus, dass er sie in diesem Jahr, d. h. 2023, weiter auf ein ausreichend restriktives Niveau anheben wird, um eine rechtzeitige Rückkehr der Inflation zum mittelfristigen Inflationsziel von 2 % im Euro-Währungsgebiet zu gewährleisten. (Quelle: EZB )

Die aktuelle Verschuldung der Bürgerinnen und Bürger wird zu steigenden Insolvenzraten und für viele zu Privatinsolvenzen führen. Die historisch niedrigen Zinssätze sind um ein Vielfaches gestiegen, was für viele einen unerschwinglichen Anstieg der Darlehensrückzahlungen bedeutet. Das Jahr 2022 wird als ein Wendepunkt in die Geschichte eingehen, da wir in der zweiten Jahreshälfte 2022 ein Rekordvolumen an Hypothekarkrediten und gleichzeitig mehrere Zinserhöhungen innerhalb weniger Monate erlebten, was zum endgültigen Ende der Ära der „supergünstigen Hypotheken“ beitrug.

Ungünstige Inflationsentwicklungen und die Eskalation des Krieges in Osteuropa in der Ukraine haben zu einem Anstieg der Geldkosten auf dem Interbankenmarkt geführt, was sich in einem Anstieg der Zinssätze bei den Geschäftsbanken niedergeschlagen hat. Eine Straffung der Geldpolitik und eine Anhebung des Leitzinses der Europäischen Zentralbank (EZB) waren nur eine Frage der Zeit, da der Kampf gegen die Inflation zum Hauptthema der Zentralbanker im Jahr 2022 wurde. Wir können sicherlich einigen ökonomischen Thesen zustimmen, die argumentieren, dass Kredite auch nützlich sein können und uns gut dienen, wenn wir das erhaltene Geld günstig und gewinnbringend investieren – es hilft uns, eine besonders hohe Rendite zu erzielen, zum Beispiel beim Kauf einer Anlageimmobilie. Ein Kredit kann auch in Form einer Hypothek vorteilhaft sein, aber man muss seine Stärken einschätzen und sich eventuell auch mit einer Absicherung, z. B. in Form einer Kreditrückzahlungsversicherung schützen. In Form von Verbraucherkrediten verbrennt die Verschuldung in der Regel unser Einkommen, aber auch in dieser Form kann sie nützlich sein, wenn sie sinnvoll eingesetzt wird, um kurzfristige Einkommenslücken oder unvorhergesehene Ausgaben in der Familie oder im Haushalt zu überbrücken. Eine vernünftiges Maß an Verschuldung kann sinnvoll sein, aber eine unverhältnismäßige Verschuldung ist wie eine Überschwemmung oder ein Brand im eigenen Haus. Dies gilt im Allgemeinen für Einzelpersonen, Unternehmen und Länder.

Doch wie sehen die Aussichten und Prognosen für das Jahr 2023 auf dem Kreditmarkt oder dem Hypothekenmarkt aus? Die Verschuldung der Bevölkerung wird sich höchstwahrscheinlich verlangsamen, da sich weniger Menschen für eine teurere Hypothek oder ein „Verbraucher“-Darlehen qualifizieren werden, was zu einem allgemeinen Rückgang der Kreditnachfrage führen wird, was sich in einem Rückgang der Preise, z. B. für Immobilien, widerspiegeln dürfte, die 2022 ihren „Höhepunkt“ erreicht haben. Darüber hinaus werden ab Anfang 2023 die Bedingungen für Personen über 40 Jahre, deren Hypothekenlaufzeit das Rentenalter bei einem Rückzahlungshorizont von 25-30 Jahren überschreitet, verschärft. Dieser Personenkreis muss nun eindeutig mit einer niedrigeren Kredithöchstgrenze und einem Risikoaufschlag auf den endgültigen Zinssatz rechnen.

Keiner von uns hat die sprichwörtliche Kristallkugel, und wir können nicht mit Sicherheit sagen, wie sich der Kriegskonflikt entwickeln wird und ob die Inflation zurückgedrängt wird, welche Zinskorrektur die EZB oder die Fed für uns vorbereiten wird und wie tief die Energiekrise und die wirtschaftliche Rezession unsere Brieftaschen treffen werden. Es ist auch nicht vorhersehbar, wie sich diese Krise auf den Arbeitsmarkt auswirken wird, wie sie das Reallohnniveau und die Kaufkraft der Haushalte und der Bevölkerung insgesamt beeinflussen wird. Ich würde den Anstieg der Zinssätze nicht als Übel ansehen – es ist nur ein kleiner Vorteil für das Sparen im Vergleich zur Kreditaufnahme. Wenn wir mehr sparen/investieren und weniger ausgeben, wird dies die Produktion von Waren und Dienstleistungen in der Wirtschaft verlangsamen und letztendlich zur Verringerung der Inflation beitragen. Aus diesem Grund sollten höhere und steigende Zinsen nicht nur als negativ angesehen werden. Langfristig ist dies ein normales Phänomen, da die Zinssätze in bestimmten Zeitabständen steigen und sich der Trend nach einiger Zeit wieder ändert.

Zusammenfassend lässt sich sagen, dass Hypotheken für viele von uns oder für die meisten jungen Familien nach wie vor die einzige Möglichkeit sind, ihr Wohneigentum zu finanzieren und sich so ihren lang ersehnten Traum von einem angemessenen Zuhause zu erfüllen. Wenn Sie sich in der Vergangenheit verschuldet haben, z. B. mit einer Kreditkarte, einem Konsumentenkredit bei einer Bank oder, Gott bewahre, einer „Nicht-Bank“, einem Überziehungskredit oder einem Ratenkauf, dann zahlen Sie derzeit wahrscheinlich höhere Zinsen. Deshalb rät PHOENIX INVESTOR Ihnen, diese überteuerten Kredite so schnell wie möglich loszuwerden und dann sofort zu investieren. Der Grund dafür ist einfach: Ihr Darlehen kann teurer sein als die mögliche Rendite einer regulären Anlage auf dem Kapitalmarkt.

Wenn Sie sich nicht sicher sind, ob Sie ein Darlehen oder Schulden haben, die Sie so schnell wie möglich loswerden müssen, zögern Sie nicht, uns per E-Mail oder über das Kontaktformular auf der Website oder über unser breites Netz erfahrener Finanzvermittler zu kontaktieren. Wir beurteilen gerne Ihre aktuelle Situation, berücksichtigen Ihre Erwartungen und erarbeiten für Sie eine maßgeschneiderte Lösung.

Ing. Ivan Duvač

PXI ACADEMY